Qu'est-ce que la conjoncture?

Définition du mot conjoncture: par conjoncture, nous entendons fondamentalement la situation économique globale et son évolution positive ou négative du moment. Par (haute) conjoncture nous désignons cependant aussi une situation économique globale particulièrement bonne.

L'évolution conjoncturelle se déroule généralement par phases récurrentes, les cycles économiques. Pour déterminer dans quelle phase d'un cycle économique nous nous trouvons ou si l'évolution économique actuelle va se poursuivre ou si un retournement de tendance est atteint, nous analysons entre autre les indicateurs conjoncturels.

Analyser l’économie américaine permet de se faire une idée de l’évolution mondiale. Loin devant l’Europe et la Chine, les États-Unis ont une influence déterminante sur la conjoncture mondiale. Si la situation s’y dégrade, il en ira de même sur le reste du globe.

Les cycles conjoncturels et leurs indicateurs annonciateurs

En principe, un cycle conjoncturel se compose de plusieurs phases – l’expansion, le boom, la contraction et la récession –, qui durent chacune un certain temps. Si cette vision théorique des choses permet de bien comprendre les cycles conjoncturels, la pratique montre que leurs manifestations, leur durée et leur amplitude sont très variables. Différents indicateurs aident à décrire l’évolution économique et la conjoncture qui en découle. Ils peuvent précéder un phénomène, lui être concomitant ou le suivre.

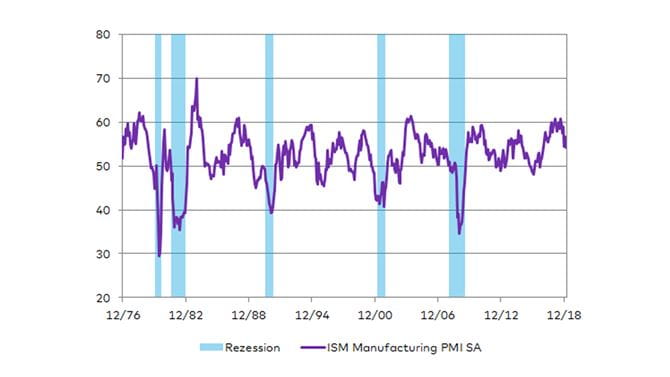

Les indicateurs avancés font l’objet d’une grande attention de la part des investisseurs. L’indice des directeurs d’achat de l’industrie en est un exemple. Pour le calculer, on interroge les entreprises sur l’état de leur carnet de commandes, leur intention de créer ou de supprimer des postes, l’évolution de leur production, etc. Une valeur supérieure à 50 points augure d'une expansion dans les trois à six mois, et une valeur inférieure une contraction. Fin février 2018, aux États-Unis, cet indice était nettement supérieur à 50, en pleine zone expansionniste: il n’annonce donc pas de net fléchissement de l’économie américaine.

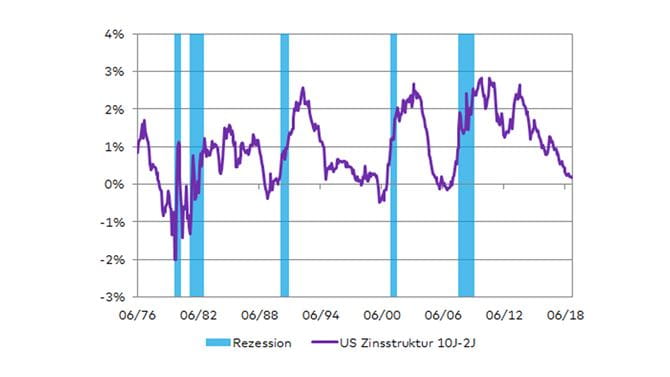

Tout comme l’indice des directeurs d’achat, la politique monétaire donne une idée de la future tournure des événements. L’évolution de la courbe des taux d’intérêt, entre autres, s’est avérée être un indicateur fiable pour les États-Unis. La structure des taux d’intérêt compare les rendements obligataires de différentes échéances. Il est d’usage de comparer le rendement des emprunts d’État américains à 10 ans et à 2 ans. Si la différence est positive, c’est-à-dire que les rendements des emprunts à 10 ans sont supérieurs à ceux des emprunts à 2 ans, la structure des taux est normale. Si, au contraire, les rendements des emprunts à 10 ans sont inférieurs à ceux des emprunts à 2 ans, on parle de courbe des taux inversée. C’est généralement le cas lorsque les banques centrales relèvent fortement leurs taux directeurs. Au cours des dernières décennies, l’inversion de la courbe des taux aux États-Unis a indiqué de manière fiable des récessions, avec une avance de 12 mois et plus ces 30 dernières années (fig. 2). Fin novembre 2018, la courbe des taux américains s’était significativement rapprochée du point critique zéro, mais elle était toujours normale. L’indice des directeurs d’achat s’établissait lui aussi dans le vert, à une confortable valeur de 54,2 points. Une récession aux États-Unis au cours des 12 prochains mois est donc extrêmement improbable.

La structure des taux américains n’annonce pas encore de récession

Il n’est toutefois guère vraisemblable que la situation se maintienne comme les années passées. Il suffit de considérer les indicateurs concomitants et légèrement retardés pour s’en rendre compte. Le taux d’utilisation des capacités a de nouveau augmenté ces dernières années. Dans la zone euro en particulier, il a dans la pratique renoué avec ses précédents niveaux record.

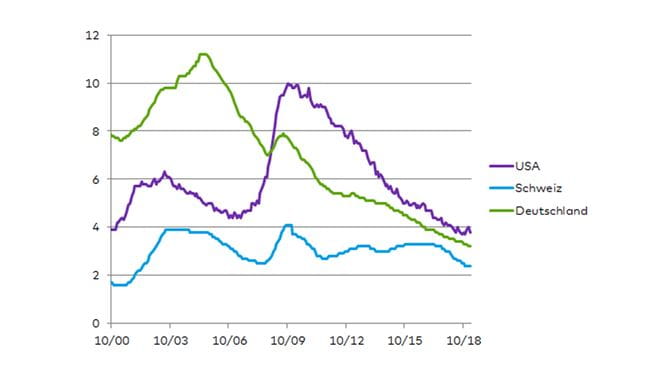

Sur le marché du travail règne le plein emploi dans de nombreux secteurs. En septembre dernier, le taux de chômage aux États-Unis est tombé à son plus bas niveau depuis janvier 1970, et en Allemagne, un nouveau record à la baisse par rapport à l’année de la réunification a été enregistré mois après mois (fig. 4). En Suisse aussi, les entreprises peinent actuellement à recruter du personnel qualifié. Les deux facteurs économiques de production, le travail et le capital, sont donc toujours plus utilisés. Même si la demande de biens demeure élevée, il sera de plus en plus difficile de maintenir les taux de croissance à leur haut niveau de ces dernières années.

La forte utilisation des facteurs de production laisse présager un ralentissement de la croissance

Au vu des différents indicateurs économiques, tout porte à croire que le cycle conjoncturel est déjà bien avancé. Le niveau élevé de la dette publique dans les pays industrialisés devrait par ailleurs empêcher dans une large mesure les États de lancer des programmes de dépenses procycliques. En ce qui concerne la politique monétaire, il ne faut pas s’attendre à de nouvelles impulsions de soutien. La Banque centrale européenne et la Banque nationale suisse sont largement expansionnistes depuis des années déjà. Cependant, d’après les données actuellement disponibles, une récession mondiale est hautement improbable pour l’année en cours. Il faut plutôt s’attendre à un ralentissement de la croissance, dû en partie à la forte utilisation des facteurs de production. Pour les investisseurs, ces perspectives sont tout sauf faciles. La pénurie de placements pour les acheteurs d’obligations devrait persister, et des rendements inférieurs à la moyenne sont prévus sur les marchés des actions – avec des marges de fluctuation toujours élevées.

Parlez avec nos conseillères et conseillers des possibilités appropriées de placement.