Dieci anni fa nessuno se lo sarebbe mai immaginato: le criptovalute stanno per sostituire la moneta tradizionale e gli interessi negativi stanno rendendo la vita difficile a risparmiatori e investitori. Non è ancora chiaro quale piega prenderanno gli eventi, ma una cosa è certa: sistema monetario e politica monetaria continueranno a subire cambiamenti radicali e l'emergenza per gli investitori è destinata a persistere ancora per un po'.

Nel 2010 il bitcoin era ancora un illustre sconosciuto per la maggior parte delle persone. All’epoca, un’unità di questa moneta digitale valeva meno di 10 USD. E poi il boom: alla fine del 2017 il prezzo di un bitcoin superava i 18 000 USD. L’incredibile ascesa è dovuta soprattutto a un accesso più semplice e all’apertura a un maggior numero di privati. Nel frattempo, le criptovalute si sono moltiplicate: oggi i mezzi di pagamento digitali su scala mondiale sono più di 1000 e la tendenza è ancora in aumento.

Le criptovalute nella quotidianitàI progressi tecnologici hanno sempre portato a cambiamenti della forma del denaro e la digitalizzazione del denaro è il passo logico successivo in questo processo di evoluzione. Il contante viene sempre più spesso rimpiazzato, ad esempio dai pagamenti tramite carte. In Svezia i pagamenti in contanti rappresentano meno di un quarto delle operazioni di pa-gamento nel commercio al dettaglio. La digitalizzazione promette guadagni in termini di efficienza sia per le imprese che per i clienti e, non ultimo, anche per lo Stato.

Ci sarà presto una moneta digitale della banca centrale?All’avanzata dei mezzi di pagamento elettronici si aggiunge la privatizzazione delle infrastrutture di pagamento, sicché le banche centrali perdono di influenza. Non sorprende dunque che la Banca centrale svedese e altre autorità monetarie stiano progettando di emettere una «moneta digitale della banca centrale». Rispetto alle criptovalute e ai sistemi di pagamento privati lanciati da varie banche, un simile strumento godrebbe di un vantaggio non da poco: un emittente chiaramente identificabile, capace di garantire il funziona-mento del sistema e il rispetto delle regole del gioco e quindi meritevole di fiducia. Non pos-siamo sapere se la moneta digitale della banca centrale prenderà piede già nel nuovo de-cennio, ma il trend sembra puntare in questa direzione.

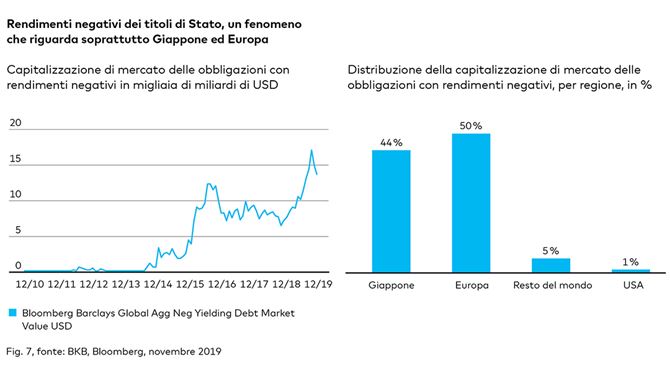

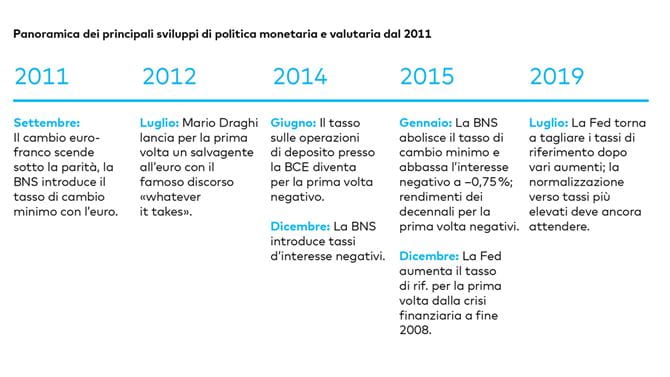

Anche la politica monetaria tradizionale ha riservato qualche sorpresa, ad esempio con l'in-troduzione di tassi negativi e i programmi di acquisto di bond. Non che gli Stati si siano messi a stampare moneta come facevano una volta (elargendo finanziamenti diretti dalle casse pubbliche), ma questo tipo di politica monetaria ha superato confini che per molto tempo sono stati tabù – almeno nei paesi sviluppati. Le conseguenze di questa politica monetaria sono direttamente avvertibili per tutti noi: lo scorso anno, ad esempio, il costo delle ipoteche a tasso fisso in Svizzera era inferiore all’1 %. In Danimarca, gli investitori im-mobiliari e i committenti privati nel settore edile hanno persino percepito interessi sui crediti assunti. E nel frattempo risparmiatori e investitori si sono trovati di fronte a un problema sempre maggiore: a fine agosto chi era particolarmente avverso al rischio non trovava di fatto più obbligazioni con rendimenti positivi in franchi svizzeri. Nell’estate del 2019 la capi-talizzazione di mercato dei titoli di Stato con rendimenti negativi ha toccato un nuovo massimo (fig. 1). A metà agosto 2019 il rendimento dei titoli di Stato svizzeri a dieci anni è sce-so sotto il –1,1 %. La maggior parte delle obbligazioni eleggibili presentava rendimenti ne-gativi.

Le banche centrali dei paesi occidentali hanno la loro colpa, ma a comprimere i rendimenti delle obbligazioni sono stati anche fattori di economia reale. A tal proposito, un fattore centrale è l’elevato grado di stabilità dei prezzi raggiunto in molti paesi e regioni. Le ragioni vanno ricercate nel calo delle dinamiche di crescita su scala globale e nell’alto livello di divi-sione internazionale del lavoro. Quest’ultimo ha generato incrementi di produttività, pres-sioni sui costi e infine un calo dei tassi d’inflazione, grazie fra l’altro all’ingresso della Cina nell’Organizzazione Mondiale del Commercio (OMC/WTO) nel dicembre del 2001. Gli sviluppi degli ultimi anni alimentano però crescenti dubbi sull‘elevata stabilità dei prezzi in prospettiva futura.

Inflazione – su o giù?Alcuni fattori, come progresso tecnologico e digitalizzazione, depongono a favore di una persistente bassa inflazione, rendendo la vita quotidiana più efficiente e con minori costi. Nel contempo, il calo dei tassi di natalità e l'invecchiamento demografico a livello globale inducono a pensare che la stabilità dei prezzi resterà elevata.

Per contro, l’emergere del populismo in diversi paesi mette a rischio i livelli d’inflazione moderati. L’esempio più eclatante è la politica del presidente USA Donald Trump: il suo slogan «America First» minaccia di riportare indietro le lancette dell’orologio sul fronte della divi-sione internazionale del lavoro. I beni non si producono più necessariamente nei luoghi in cui, a fronte di una qualità comparabile, ciò risulti più conveniente in termini di costi (parametro che in futuro dovrebbe comprendere anche l’internalizzazione delle esternalità negative nell’ottica dello sviluppo sostenibile), ma piuttosto laddove preferiscono i politici, oltre ogni ragionevolezza economica. Via libera quindi ad autarchia e lobbismo. E addio ai vantaggi comparati in termini di costi – teorizzati da David Ricardo (1772–1823) – guadagnati nell’arco di decenni. Ne conseguono perdite di efficienza, nuovo aumento dei costi e, in ul-tima analisi, crescita dell’inflazione.

Emergenza investimenti: cosa fare?Non è facile prevedere l'andamento dell’inflazione, e di conseguenza dei rendimenti obbli-gazionari, negli anni 2020, poiché qui entrano in gioco in misura significativa tendenze di medio e lungo termine. Ad ogni modo, nel corso di quest'anno non si prevedono grandi cambiamenti – l’inflazione resterà stabile, i tassi bassi e l’emergenza per gli investitori è destinata a persistere. Chi di questi tempi investe in obbligazioni va senza dubbio incontro a molti anni di rendimenti deludenti. Per conseguire rendimenti almeno leggermente positivi occorre inserire in portafoglio anche posizioni di rischio, ad esempio azioni.

Desiderate ricevere regolarmente informazioni in merito allo stato attuale delle borse?

Allora iscrivetevi subito alla nostra Investment Letter

Consultare i dati relativi alla borsa e la panoramica attuale sui mercati in qualsiasi momento.

Maggiori informazioni sul tema degli investimenti.