Quanto costa il pensionamento anticipato? Cosa implicano le lacune previdenziali e quando bisogna prepararsi in vista della pensione? Rolf Blumer, responsabile del gruppo Consulenza finanziaria, vi dà risposte esaurienti al riguardo.

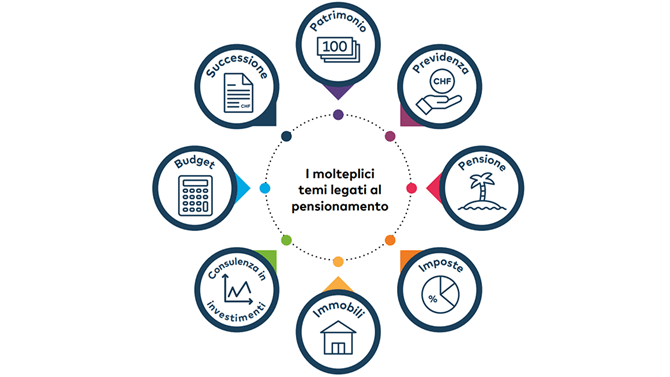

Previdenza, imposte, patrimonio, successione, immobili e non solo: la pianificazione del pensionamento riunisce numerosi temi, mettendone in luce le conseguenze finanziarie e le interazioni nel corso del tempo. Essa vi permette inoltre di confrontare diverse varianti e possibili scenari, sia sul piano emotivo che finanziario. Il pensionamento comporta molte decisioni che incidono in misura notevole sulla situazione finanziaria futura. Una di esse è il momento in cui andare in pensione: in ottica globale, ad esempio, la scelta di ritirarsi con un anno di anticipo può arrivare facilmente a costare quanto un salario annuo.

I costi sono molto elevati perché sono coinvolti diversi ambiti: da un lato, chi sceglie il pensionamento anticipato rinuncia al reddito e quindi ha un patrimonio più ridotto; dall’altro non versa più contributi nella previdenza professionale, che a sua volta viene penalizzata. A ciò, in alcuni casi, si aggiungono ulteriori costi mai considerati prima. Un tipico esempio sono gli eventuali contributi aggiuntivi da versare all’AVS come persona senza attività lucrativa. La scelta del pensionamento anticipato ha quindi un impatto sul patrimonio, sulla previdenza e quindi anche sulle possibilità d’investimento.

Esatto. Per questo, nell’ambito della pianificazione del pensionamento, è importante conoscere tutti i rapporti causa-effetto e armonizzare i diversi aspetti in base alle proprie esigenze personali.

Il punto fondamentale è la sicurezza, che ha un significato diverso per ogni persona. Per alcuni si tratta di pagamenti di rendite regolari e sicuri. Altri preferiscono invece riscuotere l’avere di vecchiaia della cassa pensioni sotto forma di capitale, onde evitare pesanti perdite in termini di rendita per i superstiti. Di norma, gli aspetti legati a famiglia, finanze e imposte sono al centro dell'attenzione e incidono sulle decisioni legate al pensionamento.

«Il pensionamento comporta molte decisioni che incidono in misura notevole sulla situazione finanziaria futura. Una di esse è il momento in cui andare in pensione.»Rolf Blumer, responsabile Pianificazione finanziaria

Sì, ma non solo. La soluzione migliore è sempre quella che garantisce la massima libertà finanziaria ed emotiva. Ad esempio, per molti clienti l’abitazione di proprietà è fondamentale, ma spesso negli immobili viene investita una quota considerevole del patrimonio totale. A quel punto potrebbe mancare denaro per altri scopi, come una pianificazione flessibile e individuale della successione. Può essere utile, eventualmente, aumentare l’ipoteca o vendere l’abitazione di proprietà? Si tratta di questioni critiche a livello emotivo, ma in alcuni casi importanti. Personalmente ritengo che la flessibilità finanziaria in tarda età sia un elemento primario, che dovrebbe essere sempre alla base della pianificazione del pensionamento, in tutti gli ambiti. La pianificazione finanziaria è una sorta di pianificazione della vita. I sentimenti e le priorità individuali sono molto importanti, quindi la soluzione finanziaria migliore non è sempre quella giusta.

Quasi tutti i lavoratori hanno lacune previdenziali; molti non lo sanno o sottovalutano il problema. La previdenza professionale, il 2° pilastro del sistema previdenziale, ha il compito di consentire agli assicurati un adeguato mantenimento del tenore di vita. Insieme al 1° pilastro, ossia l’AVS, persegue l’obiettivo di garantire un reddito pari a circa il 60% dell’ultimo salario percepito. Le lacune, pertanto, hanno un peso tutt’altro che trascurabile. Se si interviene tempestivamente è possibile colmarle, ad esempio con un riscatto nella cassa pensioni. Nell’ambito della pianificazione del pensionamento verifichiamo quali sono le opzioni possibili e se sono ammesse dalla cassa pensioni del cliente e discutiamo insieme riguardo a queste e altre soluzioni di ottimizzazione.

«Chi considera i vari ambiti in ottica globale armonizzando il tutto per tempo può risparmiare molto.»Rolf Blumer, responsabile Pianificazione finanziaria

Intorno ai 50 anni è utile una prima consulenza. Facciamo insieme un primo punto della situazione e discutiamo sugli aspetti importanti negli anni successivi e dopo la cessazione dell’attività lavorativa. Spesso non ci si rende conto di quanto sia pesante l’impatto finanziario del pensionamento.

Molti pensano che in futuro avranno bisogno di meno soldi. Con la cessazione dell’attività lavorativa alcune spese vengono meno, senza dubbio, ma d’altro canto i pensionati hanno anche più tempo per spendere, ad esempio in vacanze o viaggi. Ovviamente dipende molto dalla situazione personale. In parecchi casi, addirittura, le spese aumentano, soprattutto nei primi anni successivi al pensionamento. Questo fatto, unito al minore importo del reddito derivante dalla rendita, può incidere profondamente sullo sviluppo del patrimonio. Un altro fattore determinante è l’analisi del carico fiscale nel tempo: di solito le imposte sono più basse dopo il pensionamento, poiché il reddito diminuisce. Però vengono meno anche alcune deduzioni, come quelle per i pasti fuori casa, le spese professionali o gli investimenti nel pilastro 3a. Per contro, il valore locativo degli immobili residenziali rimane intatto e gli effetti si sentono. Di fatto, le imposte non diminuiscono poi così tanto. All’improvviso, poi, bisogna anche decidere se percepire gli averi della cassa pensioni sotto forma di rendita o di capitale (parziale), il che influisce notevolmente sugli sviluppi fiscali. Per questo è fondamentale essere consapevoli dei cambiamenti che interverranno e valutare per tempo le conseguenze e le soluzioni possibili.

A queste e altre domande rispondiamo volentieri in un colloquio di consulenza gratuito.