CIO Kommentar, Montag, 14. Februar 2022

Aus unserer Sicht spielen heute insbesondere angebotsseitige Faktoren eine Rolle, die von der Geldpolitik nur schwer beeinflussbar sind, ohne nicht Gefahr zu laufen, die Konjunktur abzuwürgen.

Der nach wie vor mit Abstand höchste angebotsseitige Kostentreiber sind die gestiegenen Energiepreise. Nimmt man das Beispiel Deutschland, so legte die Inflationsrate im Januar im Jahresvergleich um 4,9% zu. Im Warenkorb beträgt der Anteil an Energie um 10%, die Energiepreise legten in der Summe um 20,5% zu. Im Vergleich zum Vorjahr erhöhten sich die Kraftstoffpreise um 24,8% und die Preise für Haushaltsenergie um 18,3%. Unter den Produkten für die Haushaltsenergie verteuerten sich vor allem leichtes Heizöl (+51,9%), Erdgas (+32,2%) und Strom (+11,1%). Ohne Berücksichtigung der Energie hätte die Preissteigerung gemäss Statistischem Bundesamt 3,2% betragen. Ein zugegebenermassen hoher Wert, aber nach den Verwerfungen infolge der Corona-Krise auch nicht völlig überraschend. Berücksichtigt man noch die volatilen Nahrungsmittelpreise (Anteil knapp 8,5%, Preisanstieg rd. 5%), dann liegt die sogenannte Kerninflation im Januar in Deutschland unter der Marke von 3%.

Ein weiterer wichtiger – aber nur schwer quantifizierbarer angebotsseitiger Faktor – sind die gestörten Lieferketten. Die «Lockdown-Massnahmen» während der ersten Phase der Covid-Pandemie (die Produktion stand teilweise faktisch still), aber auch die in der Folge immer wieder auftretenden Einschränkungen (bspw. das Schliessen ganzer Häfen in China) haben nicht nur in Europa, sondern weltweit zu Störungen geführt. Dies umso mehr, als viele Staaten durch eine sehr expansive Geld- und Fiskalpolitik – also durch tiefe Zinsen und hohe Ausgabenprogramme – die Nachfrage während des Konjunktureinbruchs 2020 und darüber hinaus stabilisiert und angekurbelt haben. Der zeitweilige Unterbruch in der Produktion, die Störung der Lieferketten sowie ein bis dahin nicht gekannten koordinierten Eingriff von Notenbanken und Staaten führten zu einer Kombination aus angebotsseitigen Störungen und einer Stabilisierung der gesamtwirtschaftlichen Nachfrage.

Im Gegensatz zu den (zumindest in Europa auch infolge des Ukraine-Konflikts) deutlich gestiegenen Energiepreisen und den Störungen der Lieferketten kann die Geldpolitik einer Lohn-Preis-Spirale entgegenwirken. Und zwar dadurch, dass sie eine stabilitätsorientierte Geldpolitik betreibt, also glaubhaft das Ziel der Preisniveaustabilität verfolgt und so die zukünftigen Inflationserwartungen tief hält. Dieser Herausforderung sieht sich aktuell speziell die US-Notenbank ausgesetzt. Die Lohnsteigerungen haben infolge des zwischenzeitlich sehr knappen Arbeitsmarktes deutlich zugelegt und sind in der breiten Wirtschaft angekommen. Entsprechend sieht sich die US-Fed dazu gezwungen, auf die geldpolitische Bremse zu treten und im März erstmals wieder eine Zinserhöhung durchzuführen. Aktuell sind am Markt bis zu sechs Zinserhöhungen von mindestens 0,25% im laufenden Jahr eingepreist.

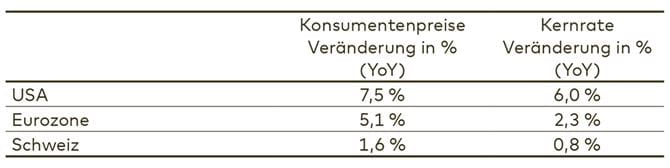

In der Eurozone ist das Problem einer Lohn-Preis-Spirale bislang kaum erkennbar, auch wenn hier im laufenden Jahr mit höheren Lohnsteigerungen als in den letzten Jahren zu rechnen ist. Doch auch die EZB tut gut daran, ihrer Aufgabe gerecht zu werden und der Gefahr einer möglichen Lohn-Preis-Spirale entgegenzuwirken. Dies nicht zuletzt vor dem Hintergrund, dass die breite Inflationsrate im Januar in der Eurozone nicht wie erwartet gesunken, sondern von 5% auf 5.1% nochmals gestiegen hat. Entsprechend wird neu damit gerechnet, dass auch seitens der EZB in diesem Jahr mit mindestens einem, wenn nicht mit zwei, Zinsschritten zu rechnen ist.

Für die Renditen der Obligationen bedeutet dies, dass eine weitere Normalisierung, also ein schrittweiser Anstieg wahrscheinlich ist. Entsprechend sind wir in unseren Vermögensverwaltungsmandaten und in den Anlagelösungen speziell bei Schweizer Obligationen untergewichtet. Auch wenn die Renditen 10-jähriger Schweizer Staatsanleihen mittlerweile leicht positiv sind, bleibt das Rendite-Risiko-Profil nach wie vor asymmetrisch. Kein oder kaum laufender positiver Ertrag, gepaart mit Kursrisiken bei einer weiteren Normalisierung der Renditen.

Für die Aktien bleiben wir trotz der veränderten geldpolitischen Aussichten positiv. Signale für eine stabilitätsorientierte Geldpolitik werten wir als richtig und sinnvoll. Die bislang in Aussicht gestellten Zinserhöhungen bergen aus unserer Sicht nicht die Gefahr, die Konjunktur im laufenden Jahr abzuwürgen.

Die Lage an den Finanzmärkten bleibt in den kommenden Tagen dennoch volatil. Die Krise zwischen Russland und der Ukraine und die Angst vor einer weiteren Eskalation haben am Freitag die Märkte belastet. Entsprechend sind die Aktienmärkte auch heute Morgen deutlicher im Minus. Wir sind aktuell nahe der strategischen Quote positioniert.

Die Aktienbörsen eröffnen zu Wochenbeginn tiefer. Der SMI ist aktuell gut 2% im Minus, der EuroStoxx 50 über 3%. Für die US-Aktien deuten die Futures ebenfalls auf eine um rund 1% schwächere Markteröffnung hin. Der USD notiert um 0.925 CHF/USD (Stand ca. 10:15 14.02.2022 Basel Zeit).