MissFinance, la blogger finanziaria svizzera, ha recentemente fatto visita alla succursale di Basilea della Banca Cler nell’ambito di un podcast live di «Money Matters». L’episodio è uscito il 4 dicembre 2023 (solo in tedesco). Noi eravamo presenti e abbiamo riassunto le entusiasmanti domande e risposte della successiva tavola rotonda.

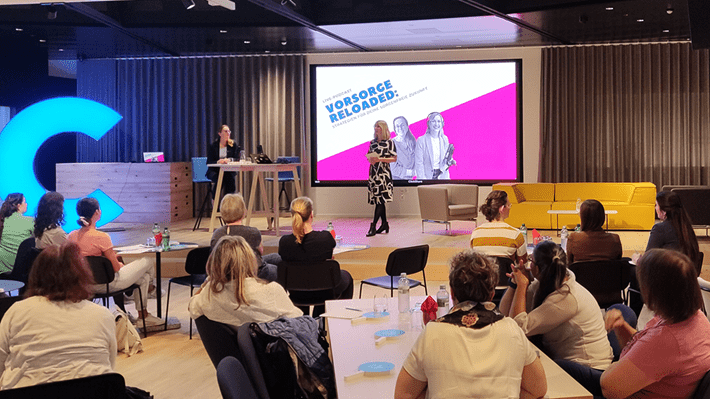

Per il podcast «Money Matters» (disponibile in tedesco), la blogger finanziaria MissFinance ha registrato in diretta e davanti al pubblico l’episodio «Vorsorge Reloaded» (Previdenza reloaded) con la sua invitata, la specialista in materia di previdenza Mirjam Keller.

Le situazioni tipicamente femminili, come il lavoro part-time o le interruzioni di carriera, determinano il «gender pension gap» (divario pensionistico di genere), il che significa che in età pensionistica le donne sono spesso svantaggiate rispetto agli uomini. Scopri nel podcast del 4 dicembre quali sono i principali rischi per le lacune previdenziali e a cosa dovrebbero prestare attenzione le donne per affrontare al meglio il futuro finanziario.

Hai domande?

Ti forniamo volentieri una consulenza

Oltre ad Angela Mygind, MissFinance, e Mirjam Keller, responsabile del team Consulenza in materia successoria presso la Banca Cler, hanno partecipato alla tavola rotonda dopo la registrazione del podcast anche le esperte di investimenti Nicole Heitzmann, consulente alla clientela Private Banking, e Joy Lee Buri, consulente Clientela individuale.

È sempre saggio confrontare le offerte sul mercato. Chi non intende ancora investire l’intero importo sul conto di previdenza, può anche suddividerlo, ossia lasciarne metà sul conto e investire l’altra metà in titoli. Questo permette di osservare e confrontare i rendimenti e di capire come si sviluppano.

«A questo proposito, per quel che riguarda il pilastro 3a, separerei i risparmi dall’assicurazione. Nel caso di una soluzione combinata del pilastro 3a con un’assicurazione, una parte dell’avere previdenziale viene destinata al premio assicurativo»Mirjam Keller, specialista in materia di previdenza, Banca Cler

Se hai la possibilità di versarlo, è consigliabile farlo, in quanto ti aiuterà ad abituarti a risparmiare fin da subito e ti sarà più facile farlo in futuro. Ci sono inoltre diverse possibilità per recuperare la previdenza. Ad esempio, attraverso riscatti nella cassa pensioni o riscatti retroattivi nel pilastro 3a. Quest’ultima opzione sarà possibile in futuro, ma non è ancora chiaro quando verrà realizzata.

Perché no? Investire non richiede necessariamente una conoscenza in materia di borsa. Con una Soluzione d’investimento, ad esempio, si può investire in fondi accuratamente selezionati, compatibilmente con la propria propensione al rischio. Professionisti finanziari esperti prendono decisioni d'investimento e allocano il capitale in base a rigorosi criteri di selezione best-in-class. Sta al singolo individuo decidere quanto capitale investire; si può anche iniziare con piccoli importi. Rispetto al risparmio sul conto, l’investimento in titoli consente di ottenere un rendimento più elevato sul lungo termine.

Attualmente, ci troviamo in una situazione molto difficile, caratterizzata da molte incertezze. Si teme inoltre che diventi sempre più incerta e che il momento ottimale si stia spostando. È quindi importante iniziare subito a sviluppare un piano chiaro per la strategia d'investimento. Prima inizi, maggiore sarà il margine di manovra in caso di fluttuazioni.

È buona regola chiedere una consulenza e redigere un piano d’investimento chiaro. Un lungo orizzonte d'investimento consente di ammortizzare meglio le fluttuazioni.

L’importo massimo di versamento quest’anno è di 7056 CHF, che corrisponde a 588 CHF al mese. Se hai a disposizione più denaro, ha senso investire in una Soluzione d'investimento. Anche in questo caso, si può impostare un ordine permanente per beneficiare dell’effetto del prezzo medio. Presso la Banca Cler, è possibile farlo già a partire da un franco. Maggiori informazioni su cler.ch/it/anlegen

Questa opzione è vivamente consigliata in aggiunta a un conto di previdenza (pilastro 3a).

La revisione del diritto successorio è entrata in vigore nel 2023. E come suggerisce il nome, non ha nulla a che fare con il diritto matrimoniale. Se hai stipulato una convenzione matrimoniale, non devi cambiare nulla. Se hai concluso un contratto successorio, vale certamente la pena rivedere quanto concordato all’epoca. Tra le altre cose, il nuovo diritto successorio ha ridotto la porzione legittima per i figli e l’ha abolita per i genitori. In linea di principio, è sempre opportuno rivedere la regolamentazione della successione di tanto in tanto, indipendentemente dal fatto che tu abbia stipulato una convenzione matrimoniale, un contratto successorio o redatto un testamento.

«Forse non desideri che venga ridotta la quota per i tuoi figli. In questo caso devi modificare il contratto successorio»Mirjam Keller, specialista in materia di previdenza

Questa situazione va esaminata più a fondo. Se non hai mai versato nulla nella cassa pensioni, ti servirà molto denaro per ottenere una rendita decente. Il versamento nel pilastro 3a offre una maggiore flessibilità, in quanto gli averi ivi contenuti sono «soldi propri». Ha senso sfruttare il potenziale del pilastro 3a e valutare un riscatto in una cassa pensioni. Con un riscatto nel secondo pilastro, puoi risparmiare sulle imposte e ottimizzare la tua rendita. Ma prima di tutto ti consigliamo di beneficiare di una consulenza personale.

Vi sono due ragioni per farlo. Da un lato, per migliorare la rendita o il capitale di vecchiaia, ad esempio nel caso di una lacuna previdenziale. In secondo luogo, per ottimizzare le imposte. I contributi possono essere dedotti dal reddito imponibile. Ma è necessario tenere presente che il denaro viene poi vincolato e investito. Quanto è buona la tua cassa pensioni, chi è il beneficiario del denaro in caso di decesso prematuro? Esiste un capitale di decesso? Queste sono domande su cui devi riflettere. Pertanto, il nostro suggerimento è il seguente: per prima cosa effettuare sempre versamenti nel pilastro 3a e, solo dopo aver beneficiato di una consulenza, optare per un riscatto nella cassa pensioni.

«Di norma, per prima cosa si effettuano versamenti nel pilastro 3a e solo successivamente si opta per un riscatto nella cassa pensioni»Mirjam Keller, specialista in materia di previdenza

È molto importante iniziare a minimizzare il rischio in una fase precoce e non avvicinarsi alla pensione con la maggior parte dell’avere previdenziale investita in azioni. Si dovrebbero ridurre costantemente tali rischi in anticipo. Molte persone non desiderano necessariamente attingere ai fondi previdenziali quando vanno in pensione all’età di 65 anni, poiché non ne hanno bisogno, oppure hanno diversi conti da cui possono attingere in modo scaglionato. In questa situazione potresti vendere i fondi previdenziali e riacquistare lo stesso numero di titoli allo stesso prezzo nel deposito titoli. In questo modo, puoi conservare i fondi previdenziali senza perdite.

Attenzione: in caso di prelievo dei fondi previdenziali investiti, vi sono imposte da pagare.

« Se hai bisogno del denaro non avvicinarti alla pensione con la maggior parte dell’avere previdenziale investita in azioni»Nicole Heitzmann, consulente alla clientela Private Banking

Ottieni le risposte alle tue domande personali.

Ti forniamo volentieri una consulenza

Angela Mygind ha circa trentacinque e vive nel cantone di Lucerna. Ha svolto diversi piccoli lavori già da bambina e ha sempre avuto qualche soldo da parte. La libertà finanziaria è sempre stata importante per lei. Come molti, tuttavia, ha semplicemente parcheggiato il suo denaro sul conto privato. Sebbene fosse consapevole che non era una soluzione particolarmente intelligente, gestire il denaro in modo diverso le sembrava un ostacolo insormontabile. In seguito a una consulenza è giunta effettivamente a una soluzione apparentemente semplice, tuttavia non ha approfondito l’argomento e si è resa conto che il prodotto scelto non era affatto adatto a lei e alla sua situazione di vita. È riuscita a risolvere il problema, ma ha dovuto convivere con le conseguenze! Quel momento è stato per lei una rivelazione.

Mirjam Keller si è inserita nel settore finanziario subito dopo aver completato gli studi e da oltre 20 anni assiste la sua clientela in ambiti quali la previdenza, le finanze e la successione. In qualità di avvocato, si assicura che il patrimonio ereditario sia trasmesso in conformità ai desideri del testatore. Da bambina aveva una scatola di metallo in cui metteva ogni centesimo da parte. Oggi risparmia ancora, ma investe il denaro in azioni. Ha conservato la scatola di metallo, che di recente è servita come salvadanaio per i suoi tre figli, fino a quando non hanno aperto i loro propri conti. Il suo messaggio più importante è il seguente: «Preservare la propria autodeterminazione!».

Nicole Heitzmann ha appena trent’anni e da molto tempo le interessa avvicinare i clienti all’attività bancaria in modo semplice e trasparente. Per lei è importante che i suoi clienti abbiano sempre chiara la «reason why». Poiché Nicole ha completato la sua formazione nel settore finanziario in giovane età, ha potuto sperimentare molto presto in prima persona quanto sia importante pianificare e organizzare le proprie finanze in modo continuo e lungimirante, con un certo rigore. Tuttavia, la cosa più importante per lei sono i suoi clienti, che desidera appassionare al tema della finanza. Per lei la cosa più bella è raggiungere insieme gli obiettivi e i desideri della sua clientela.

Joy Lee Buri ha circa venticinque anni e fin da piccola ha attitudine per i numeri. Già in giovane età conteggiava il fatturato del ristorante di suo padre e lo accompagnava a versare gli incassi in banca. La mancetta del compleanno veniva sempre versata su un conto di risparmio gioventù. Oggi fa fruttare il suo patrimonio in un fondo d'investimento. Dopo aver completato il suo apprendistato bancario, si è subito resa conto di voler accompagnare e sostenere i clienti in prima linea. Dopo il lavoro si diletta con il judo sul tatami. Quest’arte marziale deriva dal Giappone e significa grosso modo «Il percorso è la meta». Ed è proprio all’insegna di questo motto che Joy vive la sua vita.