Steuererklärung einfach gemacht

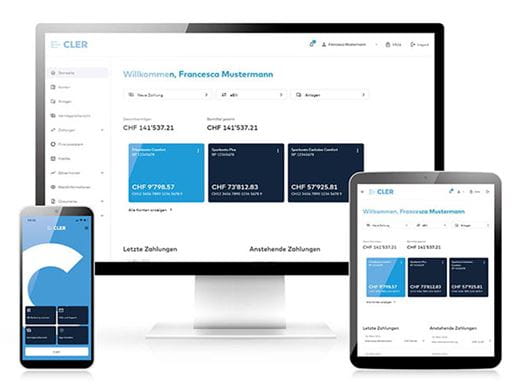

- Jederzeit und überall auf Ihre Konto- und Vermögensdaten zugreifen.

- Steuerrelevante E-Dokumente (Kategorie «Steuern») herunterladen.

- Mit dem Finanzassistenten abzugsfähige Ausgaben einfach finden (z.B. berufliche Aufwendungen, Krankheitskosten usw.)

- Einfach QR-Rechnungen begleichen oder kantonale Steuerverwaltung als Rechnungssteller im eBill-Portal erfassen.

Machen Sie sich das Leben leichter und nutzen Sie unsere digitalen Lösungen. Wenn Sie mit unserem Digital Banking zufrieden sind, freuen wir uns über Ihre Bewertung im App Store oder Google Play.

Ihre erste Anmeldung

Sie möchten zum ersten Mal auf unser neues Digital Banking zugreifen?

Wählen Sie unten die Option, die auf Sie zutrifft:

Sie haben das bisherige E-Banking bereits genutzt und haben eine Identifikationsnummer und ein Passwort.

Sie haben neu einen Zugang zum neuen Digital Banking- bestellt und einen Brief mit einem QR-Code zur Aktivierung erhalten.

Hier finden Sie die Antworten zu den wichtigsten Fragen:

Ich kann mich nicht mehr bei Zak einloggen.

Hast du zusätzlich einen E-Banking-Vertrag bei der Bank Cler?

Falls ja, bitte aktiviere zuerst das neue Digital Banking – die Anleitung dazu findest du hier. Danach kannst du dich mit deiner Identifikationsnummer in Zak einloggen. Bitte beachte, dass du dich mit der Identifikationsnummer und nicht mit der E-Mailadresse in Zak einloggen musst.Die Identifikationsnummer findest du in den Vertragsunterlagen zum E-Banking oder auf den Briefen, die du bei der Eröffnung zu PushTan, PhotoTan oder bei der Zustellung des Startpassworts erhalten hast.

Falls du keinen zusätzlichen E-Banking-Vertrag hast oder falls der Login weiterhin nicht geht, melde dich bitte übers Kontaktformular. Bitte beachte, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für dein Verständnis.

Ich kann mich nicht ins neue Digital Banking einloggen.

Bitte führen Sie die Schritte für die erste Anmeldung gemäss Anleitung durch:

Falls Sie sich weiterhin nicht einloggen können, melden Sie sich bitte übers Kontaktformular. Bitte beachten Sie, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für Ihr Verständnis.

Mein Digital Banking Zugang ist gesperrt.

Falls Sie weitere Unterstützung benötigen, melden Sie sich bitte übers Kontaktformular. Bitte beachten Sie, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für Ihr Verständnis.

Ich habe mein Passwort fürs E-Banking vergessen.

Falls Sie weitere Unterstützung benötigen, melden Sie sich bitte übers Kontaktformular. Bitte beachten Sie, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für Ihr Verständnis.

Ich habe meine Identifikationsnummer vergessen.

Falls Sie weitere Unterstützung benötigen, melden Sie sich bitte übers Kontaktformular. Bitte beachten Sie, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für Ihr Verständnis.

Ich habe ein iPhone und erhalte keine Push Nachricht.

Bitte stellen Sie sicher, dass der Fokusmodus ausgeschaltet ist. Eine Anleitung dazu finden Sie hier.

Bitte stellen Sie zudem sicher, dass Sie Push Nachrichten für die Digital Banking App aktiviert haben. Gehen Sie dafür in die «Einstellungen» Ihres iPhones und ins Menü «Mitteilungen». Klicken Sie dort auf die Bank Cler App und prüfen Sie, ob «Mitteilungen» erlaubt sind. Falls nicht, aktivieren Sie die Mitteilungen über den Button «Mitteilungen erlauben». Eine Anleitung von Apple finden Sie hier.

Öffnen Sie nun die Digital Banking App und versuchen Sie den Login erneut.

Ich habe kein Passwort für mein PhotoTAN-Gerät erhalten.

Haben Sie das bisherige E-Banking bereits genutzt?

Falls ja, können Sie sich, wie gewohnt, mit Ihrer Identifikationsnummer und dem bestehenden Passwort einloggen. Sie erhalten kein neues Passwort. Nach der Eingabe Ihrer Logindaten erscheint ein QR-Code, welchen Sie mit dem PhotoTAN-Gerät scannen können. Hier finden Sie eine detaillierte Anleitung.

Falls Sie das neue Digital Banking neu beantragt und dafür ein PhotoTAN-Gerät bestellt haben, erhalten Sie innerhalb von wenigen Tagen nach Zustellung des PhotoTAN-Geräts ein Passwort. Eine detaillierte Anleitung zur ersten Anmeldung finden Sie hier.

Falls Sie weitere Unterstützung benötigen, melden Sie sich bitte übers Kontaktformular. Bitte beachten Sie, dass uns momentan sehr viele Kundenanfragen erreichen und es zu verlängerten Antwortzeiten kommen kann. Wir danken für Ihr Verständnis.

Fragen, Kontakt und Feedback

Haben Sie Fragen zum neuen Digital Banking?

Gerne sind wir für sie da!

Chatbot fragen

Via Kontaktformular Kontakt aufnehmen

Möchten Sie uns Feedback geben?

Wir legen grossen Wert auf Ihre Meinung. Ob Lob Anregung oder Beschwerde. Teilen Sie uns Ihre Erfahrung gerne mit.

Jetzt Feedback geben

-

Mobile BankingSo haben Sie Ihr Konto stets dabei und tätigen Ihre Bankgeschäfte, wann und wo Sie wollen.

-

Mobile PaymentBezahlen Sie bargeldlos mit Ihrer Smartwatch oder Ihrem Smartphone.

-

AppsDie Apps der Bank Cler und unserer Partner machen Ihr Leben einfacher.